有哪些用房产抵押贷款的流程和注意事项分享?

2024-04-08 165来源:知乎融贷无悠悠

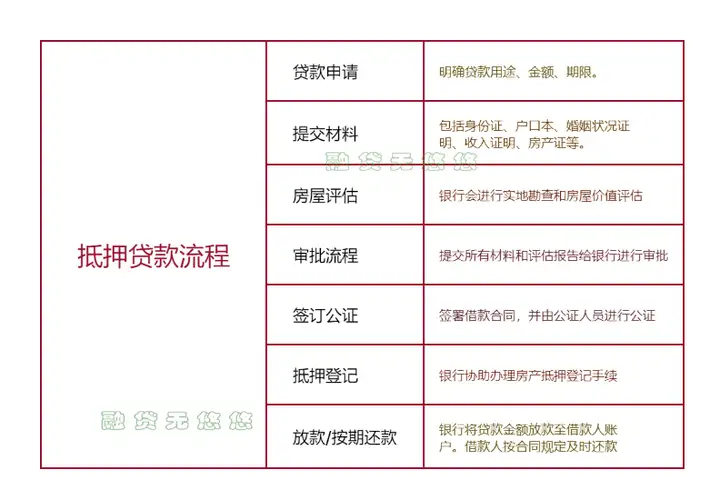

一般房产抵押贷款流程为

- 评估财务状况:首先,评估你的财务状况和借款能力,包括你的收入、负债、信用记录等。

- 选择合适的贷款机构:研究不同银行和金融机构提供的贷款产品,比较利率、手续费、还款期限等条件。

- 房产评估:向银行提交贷款申请后,银行会对抵押的房产进行评估,确定其价值。

- 提交材料:根据银行的要求提交必要的文件,这些通常包括身份证明、收入证明、房产证等。

- 审批过程:银行将对你的贷款申请进行审核,这个过程可能包括信用评分、收入验证等。

- 签订合同:贷款审批通过后,你需要与银行签订贷款合同,合同将详细规定贷款金额、利率、还款计划等。

- 放款:签订合同并完成所有相关手续后,银行会将贷款金额放款给借款人。

注意事项

1、利率和费用:了解清楚贷款的利率是固定还是浮动的,以及任何可能涉及的手续费或其他费用。

目前上海房产抵押贷款年利率一般为2.7%-3.5%,房产二次抵押贷款年利率一般为2.98%-3.45%

贷款期限1-20年 期限越短利息越低

2、还款能力:确保你有足够的还款能力来支付每月的贷款,以免因无法还款而导致房产被银行收回。

- 个人身份证明:身份证、护照等。

- 收入证明:工资条、税单、银行流水等。

- 房产证明:房产证或不动产权证。

- 贷款申请表:填写完整的贷款申请表。

- 信用报告:部分机构可能要求提供。

- 评估报告:房产评估报告(部分机构要求)。

- 财务状况证明:包括资产证明、负债情况等。

- 婚姻状况证明:如适用,可能需要提供结婚证或离婚证明等。

- 其他文件:银行或贷款机构可能根据具体情况要求提供其他相关文件。

3、合同条款:仔细阅读贷款合同的所有条款,必要时可以咨询法律专家。

4、可能的风险:了解房产抵押贷款的风险,包括利率上升可能增加你的还款额。

5、额外费用:预算中应考虑到可能的额外费用,如评估费、律师费等。

6、保险:银行可能要求你购买房屋保险,以保护抵押财产免受损失。

大部分银行主要看征信的哪几方面?

银行主要看征信的逾期,查询次数,负债和其他负面信息

①逾期:

即使借款人存在较多逾期记录或其他不利因素导致个人信用评分较低,通过与银行沟通仍有可能解决问题。然而,这可能会影响贷款的条件,例如减少贷款额度、提高利率或缩短贷款期限等。银行通常会要求最近一年内的逾期次数低于3次,同时累计逾期次数不应低于6次。

②查询次数:

无论是贷款、信用卡还是网络贷款,只要进行了申请,无论最终是否获批或是否使用了该贷款,所有的申请行为都会被记录在个人的征信报告中。一般来说,每3个月内最好保持查询次数低于6次。因此,需要特别注意申请的频率。

③负债: 少数银行会综合考虑借款人的各项情况,包括负债情况和经营收入等,进行审批。即使借款人负债较高,但若经营状况良好,也有可能获得批准。但在批准贷款后,有些银行可能会要求借款人先清偿部分信用贷款后才放款。一般银行会将资产负债率控制在房产总价的75%以内,这通常不会对抵押贷款额度产生太大影响。

④负面信息:在客户当前存在法律纠纷的情况下,大多数银行不论其作为起诉方还是被起诉方,通常都不接受贷款申请;然而,个别银行会考虑法律案件的具体情况。如果客户能提供详细情况,并证明情节不严重,有些银行可能会特批接受贷款申请。